原创 刘琳 中国投资参考

刘琳

中国宏观经济研究院投资研究所

导读

“中长期看城镇住房需求的实质性支撑持续下降,房地产市场供求关系发生重大变化。当前亟需提振住房需求,以防止房地产市场风险进一步扩大。”

●宏观背景发生重大变化,中长期城镇住房需求实质性支撑下降

●当前房地产市场面临“硬着陆”风险

●政策建议

我国城镇住房短缺问题已经解决,伴随人口红利时期结束,经济增长进入高质量发展阶段,收入增长下台阶。近三年受疫情等因素影响,快速城镇化发展进程中断,市场预期改变,房地产需求大幅回落,房地产市场面临“硬着陆”风险。中长期看城镇住房需求的实质性支撑持续下降,房地产市场供求关系发生重大变化。当前亟需提振住房需求,以防止房地产市场风险进一步扩大。

宏观背景发生重大变化,中长期城镇住房需求实质性支撑下降

(一)人口对我国房地产市场需求的支撑力将持续下降

人口因素是影响房地产市场的最关键因素,劳动年龄人口是住房消费的主力,老年人口通常住房需求下降甚或可能成为市场中的住房供给者(卖掉多套住房或卖大换小)。人口与经济增长直接关联,劳动年龄人口占比持续提升的时期为人口红利时期,各经济体在人口红利时期都伴随着经济高增长,房地产需求旺盛;而在人口红利时期结束后,经济增速大幅回落,美日房地产泡沫危机都发生在人口红利时期结束以后。我国人口红利时期已经结束,中长期25-44岁适龄购房群体数量持续减少,人口对我国房地产市场需求的支撑力将持续下降。

一是人口总量减少。2022年人口出生率6.77‰,2012年为14.57‰,生育率持续下降。2022年我国总人口141175万人,人口首次出现负增长,比上年减少85万人。二是未富先老。2022年65岁以上老人占比为14.9%,已经进入中度老龄化阶段,近10年老龄化速度明显加快。不同于日本1994年、韩国2018年、美国2014年进入中度老龄化阶段时,已经是高收入经济体,我国仍为中等收入国家,呈现未富先老特征。三是人口红利时期结束。2010年我国15-64岁劳动年龄人口比重达到峰值之后逐步下降,由2010年74.52%持续下降至2022年的68.21% 。花旗集团的一项研究发现,人口抚养比(总体人口中非劳动年龄人口数与劳动年龄人口数之比)与房价之间存在着明显的负相关性,在其所列举的美国、英国、日本、澳大利亚、爱尔兰、西班牙六个国家,人口抚养比上升拐点之后均出现过房价的大幅下跌。2007年美国、1991年日本房地产泡沫破灭的同时也都伴随着出现人口红利拐点。

(二)经济增长进入高质量发展阶段,收入增长下降

1991-2010年人口红利时期,GDP年均增速为10.5%,2011-2022年人口红利消失后,GDP增速持续回落至3%,年均增速为6.7%,经济增速下台阶,经济发展进入高质量发展阶段(见图1)。收入增长同步下台阶,1991-2010年城镇人均可支配收入年均增长13.8%,2011-2019年年均收入增幅降至8.3%,2020-2022年三年疫情期间年均收入增幅进一步下降到5.2%,2022年城镇居民人均可支配收入中位数增幅只有3.7%。

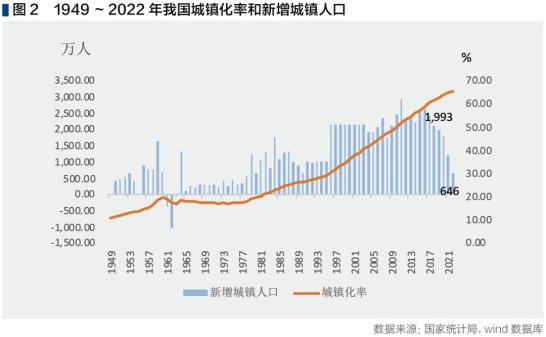

(三)快速城镇化发展减速

自1996年开始,我国城镇化快速发展持续了25年,城镇化率每年增加1.4个百分点左右,2016-2020年城镇化速度有所放缓,年城镇化率增加幅度由2016年1.51个百分点持续下降至1.18个百分点,新增城镇人口数量由2016年的2621.8万人降至1793.9万人。尤其需要特别关注的是,2020-2022年受三年疫情等因素的影响,城镇化发展出现断崖式下降,2022年城镇化率比上年仅增加0.5个百分点,新增城镇人口降至646万人,相比疫情前减少了约70%(见图2)。

(四)城镇住房短缺问题已经解决

城镇住房市场化改革以来,住房供给能力大幅提升,城镇居民人均住房建筑面积由1978年的6.7平方米增加到2020年的38.6平方米,年均增加0.8平方米。根据国家统计局第七次人口普查数据,2020年城镇家庭户住房户均数量约为1.1,人均住房间数为1.06间,实现“户均一套房”、“人均一间房”居住水平,彻底解决了住房短缺问题。不仅如此,在各类新建住房中,注重完善使用功能,注重配套设施完备和物业服务,注重建筑节能和环境的美化。2020年城镇家庭户居住成套住房的占比达到95.9%,相比2010年提高大约20个百分点,城镇家庭户住房质量大幅度提升。

综合上述分析,我国城镇住房短缺问题已经解决,住房供给充裕,从人口变化、经济增长、城镇化发展三个重要的宏观背景看,中长期房地产市场需求由于缺乏实质性支撑,将出现趋势性回落。自上世纪90年代以来,持续20多年的房地产需求和建设持续增加的时期已经结束,房地产市场供求关系出现重大变化。

当前房地产市场面临“硬着陆”风险

受疫情等因素影响,近三年快速城镇化发展进程中断,城市新增常住人口大幅减少甚至出现负增长;收入增长预期大幅下降;消费信心严重不足,房地产需求快速下降,需求下降幅度超过供给下降幅度,房地产库存高企,三四线城市、一二线城市郊区的商品房去化困难,房地产市场供过于求。今年2季度以来,受经济下行影响,房地产市场下行调整幅度加大,一线城市二手房价连续三个月环比下降,预示房地产市场面临“硬着陆”风险。

(一)城市新增人口数量大幅下降

2022年,大部分城市新增常住人口数量大幅减少,北上广深四个一线城市新增人口均为负增长,其中广州深圳新增常住人口由疫情之前每年50万人左右降至净减少,成都重庆新增常住人口由疫情之前每年20万人左右降至个位数字(见表1)。城市新增人口数量大幅下降,直接降低了房地产需求数量。

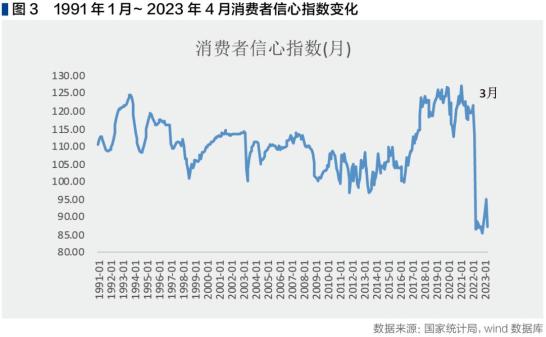

(二)消费者信心断崖式下降

2022年3月以来,消费者信心出现断崖式下降。国家统计局发布的消费者信心指数2022年3月为113.2,4月则大幅降至86.7,远低于1991年以来的平均水平,至2023年4月消费者信心指数徘徊在90左右的历史低位(见图3),显示消费者信心严重不足。与此同时,居民储蓄意愿大幅上升,预防性储蓄增多,2022年居民新增储蓄17.8万亿元,同比增长80%,增幅是2009年以来最高值;2023年1-6月居民新增储蓄11.9万亿元,同比增长15.3%,6月末全国住户人民币存款余额达到133万亿元。

(三)收入增长预期下降

与消费者信心指数变化相同,2022年4月消费者收入预期指数也出现断崖式下降,该指数由之前120左右降至100以下,截至2023年4月持续保持在历史低位,说明居民收入增长预期很差。6月份,全国16-24岁人口城镇调查失业率达21.3%,持续创近5年新高。今年以来,个人所得税连续负增长,历史上个人所得税负增长的2012年和2019年,房地产市场均为调整态势。从不同收入阶层来看,中等收入户以下家庭收入增长低于平均水平,结合城市新增人口下降影响,房地产刚性需求明显减少,导致新房刚需项目和二手房销售均大幅下降。

(四)房地产市场库存高企

2022年,商品房销售面积同比减少24.3%,商品房施工面积同比减少7.2%,房地产需求降幅远大于供给降幅,以商品房施工面积/商品房销售面积代表房地产市场库存情况,2022年为6.66,高于2014年水平,库存水平为历史高位(见图4)。2023年6月,商品房待售面积为6.4亿平方米,为2018年以来最高水平。房地产市场供过于求,5月份以来各线城市房价均为环比下降,且降幅逐步扩大。今年二季度以来,传统上拉动经济增长的“三驾马车”均出现动力不足的问题,居民消费、民间投资下降,出口增速也快速地由正转负。叠加宏观经济下行影响,如果房价进一步快速下降,将可能带来房地产市场“硬着陆”风险。

政策建议

房地产“硬着陆”风险并不仅仅是行业危机,更是巨大的系统性问题。当前亟需大力提振住房需求,防止房价持续下降引发抵押物价值降低风险扩散,对金融、地方政府和居民的资产负债表造成严重冲击,危及经济金融平稳运行和社会稳定。

(一)实施“转移人口市民化安居工程”,增加住房刚性需求

2022年常住人口城镇化率为65.22%,户籍人口城镇化率为47.7%,约2.5亿城镇常住人口没有户籍,居住条件相对较差。实施转移人口市民化安居工程,改善新市民居住条件,增加住房刚性需求。可以收购市场滞销商品房,用作保障性租赁住房或长租房,既可以消化商品房库存,降低当前房地产市场下行压力,也可以增加租赁住房供给,推动建立租购并举房地产发展新模式。今年1月,中国人民银行印发《关于开展租赁住房贷款支持计划试点有关事宜的通知》,设立租赁住房贷款支持计划,额度为 1000 亿元,在8座城市试点,目前试点效果良好,建议大幅增加“租赁住房贷款支持计划”,支持机构购买商品房转为长租房或保租房。

(二)释放改善性住房需求

中长期看,人民群众对更高居住质量的住房需求将持续增加,目前针对购买多套房的限制性政策是在过去房地产市场供不应求时期制定的,对合理的改善性住房需求也构成不必要限制。建议优化二套房限贷政策,降低二套房首付比例和贷款利率;允许城市政府“分区施策”调整限购、限价、“认房认贷”等政策,适当增加限购套数;降低住房交易税费,对卖旧换新购房给予免税;提高普通住宅面积标准,建议将普通住宅面积标准由目前的120平方米提高至130平方米,可以较大幅度降低住房改善的税收负担。

编辑 | 青 禾

校对 | 闫建军

设计 | 大 米

本文将刊于《中国投资》2023年9月号

版权所有,侵权必究

欢迎个人分享,媒体转载请回复本微信号获得许可

《中国投资》杂志创办自1985年,由国家发改委主管,国家发改委投资研究所、中国国际工程咨询有限公司主办,是我国投资领域唯一的中央级刊物,业界最早专注于投资领域趋势报道的核心期刊。创刊三十多年以来,杂志以全球视角看中国投资,涵盖宏观经济、行业分析和企业投资案例,同时以全球市场为坐标,聚焦特定国家、地区和重大国际趋势,目前已经成为世界各国政府官员、各类投资机构、专家学者、企业家以及记者媒体的专业对话平台。

《中国投资》杂志每期覆盖包括上市公司在内的200多家央企国企和10000多家中国民营企业、1000多家中央与地方政府决策部门和机构、1000多家行业协会和商会、300多家主要金融机构等,是了解宏观经济环境、行业趋势前景和企业投资案例的重要参考。

China Investment, founded in 1985, is a monthly under the supervision of National Development and Reform Commission (NDRC) China’s macro-economic management agency, It’s jointly operated by Investment Research Institute under NDRC, China International Engineering Consulting Corporation. Enjoying an exclusive position under the central government, China Investment is the core journal which started the earliest among similar magazines to focus on the investment trend. Over the past 30-plus years, China Investment has been in line with theglobal market as its fundamental coordinate with a strategic focus on specific countries and regional markets and those major international propensities. China Investment is a key dialogue platform for officials from different countries, investment agencies, experts and scholars, business people and journalists.

原标题:《【观察与思考】房地产市场供求关系发生重大变化的新形势|中国投资》